Hola,

Bueno, ya está más que claro que ya se puede hacer el retiro por segunda vez del 10% de tu fondo de pensiones que tienes en tu AFP.

Si eres de las personas que lo necesita, ya sea porque vio reducido sueldo o necesita pagar alguna deuda, es una decisión más que entendible, sobre todo porque en Chile los créditos de consumo tienen una tasa de interés muy alta, y mientras más rápido cortes esa deuda, mejor para tu salud financiera.

Si no tienes alguna necesidad, buscas retirar tu 10% e invertirlo para tu jubilación, puedo recomendarte dos portafolios de inversión, compuesto por un ETF extranjero para acciones globales llamado Vanguard Total World Stock ETF de la administradora norteamericana Vanguard, y un Fondo de Inversión llamada Renta Fija Chile Index Fund de Zurich AGF, quienes tiene oficina en Chile. Mis inversionistas tienen ambos fondos comprados desde Chile.

Los dos portafolios que te voy a recomendar a la fecha han rentado más que el Fondo A y el Fondo C, manteniendo el mismo nivel de riesgo.

Las AFP en sus Fondos tienen una restricción sobre cuánto invertir de acciones en cada Fondo, que podrás ver en la siguiente tabla.

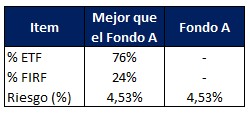

Por lo tanto, para tener un portafolio que imite al Fondo A, lo que debo hacer es buscar una combinación entre el ETF y el Fondo de Inversión de Renta Fija (en adelante, FIRF) que tenga el mismo nivel de riesgo que el Fondo A, y con ello ver si efectivamente la rentabilidad obtenida ha sido mayor o menor que el fondo A. Por supuesto, respetando los límites de la tabla anterior.

Para ello tomamos los valores históricos del ETF, del FIRF y del Fondo A y buscamos para qué combinación entre el ETF y el FIRF se tiene el mismo nivel de riesgo, medido con una fórmula matemática llamada desviación estándar.

Ahora que encontramos la combinación que iguala en riesgo al Fondo A, veamos su resultado en rentabilidad desde septiembre de 2017, que es la fecha de creación del FIRF.

Como se puede ver en el gráfico, a la fecha el portafolio «Mejor que el Fondo A» ha rentado más que el Fondo A: 48% y 29% respectivamente, es decir, nuestro portafolio «Mejor que el Fondo A» ha rentado 65% más que el Fondo A, y mantenemos su mismo nivel de riesgo.

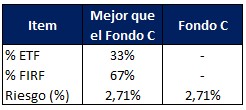

Hacemos el mismo ejercicio pero ahora nuestra referencia o benchmark será el Fondo C. Primero, buscamos la combinación entre ETF y FIRF que igual en riesgo al Fondo C.

Ahora que encontramos la combinación que iguala en riesgo al Fondo C, veamos su resultado en rentabilidad.

Como se puede ver en el gráfico, a la fecha el portafolio «Mejor que el Fondo C» ha rentado más que el Fondo C: 34% y 30% respectivamente, es decir, nuestro portafolio «Mejor que el Fondo C» ha rentado 13% más que el Fondo C, y mantenemos su mismo nivel de riesgo.

Si quieres usar tu 10% para invertirlo a largo plazo y quieres sacarle más provecho que las AFP (las AFP tienen restricciones para invertir tu capital… ¡Tú no tienes esas restricciones!), te dejo dos portafolios de inversión para que puedas tú invertir tu capital. ¡Espero te haya sido útil esta publicación!

¿Quieres invertir en fondos de inversión y ETFs, elegir tú el riesgo, y decirle adiós para siempre a los fondos mutuos? Haz click acá y te ayudo.

¿Quieres recibir por correo cada nueva publicación de nuestro blog? Regístrate ingresando tu dirección de correo electrónico al final de esta publicación.

Saludos

Francisco J. Sepúlveda, Asesor de inversiones.